覚えておきたい所得税の負担を軽減する「扶養控除」の条件と控除額|@DIME アットダイム

所得税の負担を軽減する方法の一つに『扶養控除』があります。扶養控除がどのようなものなのか、対象となる条件や種類、金額など知っておきたい基本的な情報をまとめました。手続きの方法や対象外になるケースについても紹介します。

扶養控除の基本

まず、『扶養』とはどのようなものなのか言葉の定義を確認しましょう。扶養になるメリットや混同されがちな『配偶者控除』との違いについても紹介します。

扶養とは

民法では、夫婦や親と未成年の子どもなどの一定の親族関係にある者は、相互に扶養義務があると定めています。辞書に記載されている『扶養』の定義は、『自力で生活を維持できない者を経済的に援助すること』です。

家庭にたとえると、外で仕事をし収入を得ている一家の大黒柱である夫がいて、家事と育児をこなしている収入のない妻がいて、学生の子どもがいるという状況が該当します。

夫から見て妻と子どもは『扶養親族』に当たり、妻と子どもから見れば『夫(父親)の扶養に入っている』ことになります。

もし、妻や子どもが働き始めて収入が一定額を超えると扶養の対象外になり、『扶養から外れる』といった使われ方をされることが多いでしょう。

「配偶者控除」と「扶養控除」の違い

どちらも複数ある所得控除のうちの一つで、『納税者の経済的負担を軽減することが目的の制度』です。いずれの場合も納税者と生計をともにしていることが条件ですが、違いもあります。

『配偶者控除』の場合は、法律上の配偶者であることが必須条件で、特に年齢制限は設けられていません。

一方、『扶養控除』は、配偶者以外の親族が対象という違いがあります。配偶者を除く6親等内の血族および3親等内の姻族が該当します。

血族は、納税者の親族のことで、姻族は配偶者側の親族のことです。かなり広範囲の親族が対象になり、兄の扶養に入ったり祖母を扶養に入れたりと自由が利きます。また、16歳以上という年齢制限が設けられているのも異なる点です。

参考:国税庁|No.1191 配偶者控除参考:国税庁|No.1180 扶養控除

扶養に入るメリット

扶養に入ることは、納税者の経済的負担を軽減するだけでなく、さまざまなメリットがあります。

日本国内に居住している20~60歳未満の人は、国民年金の被保険者に該当しますが、扶養されている場合は対象外になるのが大きなメリットでしょう。

年金保険料の負担なしで国民年金に加入できるだけでなく、この期間も納付期間に含まれるため、満額の給付を受け取れます。

健康保険にも加入でき、医療費の一部を負担するだけで、納税者と同様の医療を受けることができるのもメリットです。

また、子どもを持つことを考えている夫婦にとっては、出産一時金が受け取れるのも大きな魅力といえるでしょう。

扶養控除は2種類ある

(出典) photo-ac.com

同じものだと思われがちですが、『扶養控除』には『税制上』と『社会保険上』の二つの異なる制度があります。それぞれについて、どのようなものなのか具体的に紹介します。

税制上の扶養控除

税制上の扶養とは、納税者の『所得税』や『住民税』が軽減される制度です。

年間の合計所得金額が48万円以下(給与のみの場合は給与収入が103万円以下)の場合などに該当します。

『扶養控除』だけでなく、『配偶者控除』や『配偶者特別控除』も税制上の制度です。扶養されている人の年収や納税者の年収が要件を超えた場合は、対象外になります。

社会保険の扶養控除

社会保険上の扶養控除とは、保険料を支払わずに『健康保険』や『厚生年金保険』に加入できる制度です。

子どもの頃に保険料を支払わずに医療を受けられていたのは、『被扶養者』であったためです。自分で働くようになり扶養を外れると、保険料を支払う必要があります。

厚生年金保険に関しても、無料になります。本来、全国民が納める必要がある国民年金を支払わずに済むというメリットは大きいでしょう。

扶養親族の要件

(出典) photo-ac.com

扶養に入るためには条件があり、誰でも対象になるわけではありません。どのような条件があるのか見ていきましょう。

納税者本人と生計を一にしている親族

扶養は、納税者と生計を一にしている親族のみが対象です。『生計を一にする』というのは、必ずしも同居を指すものではありません。実際には同居していなくても対象になる場合もあります。

例えば、仕事や学校の都合で別居している場合でも、常に生活費や学費などを送っているようなケースであれば、対象として認められるケースが多いでしょう。地方で暮らしている両親に毎月生活費を仕送りしている場合も含まれます。

逆に、両親と同居していても互いに独立した生活をしていることが明らかな場合は、対象外になることもあるでしょう。

参考:国税庁|No. 1191 扶養控除

判断基準はその年の12月31日

扶養親族に該当するのは、配偶者以外の6親等内の血族と3親等内の姻族です。ただし、扶養親族であれば誰でも対象になるというわけではありません。

該当するのは、判断基準となる『12月31日に年齢が16歳以上である者』だけです。

親族でなくても、都道府県から養育を依頼された子どもや市町村から養護を依頼された老人も含まれます。

なお、16歳未満の子どもについては、法の改正で『児童手当』の対象とされたことから除外されています。16歳未満の子どもについては、申告書の『住民税に関する事項』に記載しましょう。

参考:手順6 住民税に関する事項を記入する|国税庁

扶養控除の金額はいくら?

(出典) photo-ac.com

気になる扶養控除の金額を紹介します。近年、金額の見直しがされたことを知らない人は、きちんと確認しておくことが大切です。知っておきたい大切なポイントについても紹介します。

扶養控除は4種類

扶養控除は4種類あり、それぞれ所得税の控除額が異なります。16歳以上19歳未満、および23歳以上70歳未満の『一般扶養親族』は、『38万円』です。

19歳以上23歳未満の場合は、『特定扶養親族』に該当し、25万プラスされ『63万円』になります。

70歳以上が対象の『老人扶養親族』の場合は、通常の控除金額に10万円プラスされた『48万円』です。また、納税者または配偶者と直系尊属の場合や同居している場合は、通常の金額に20万円プラスされた『58万円』になります。

住所は違っても、同じマンションに住んでいて日頃ほとんどの時間を一緒に過ごしているような場合は、同居とみなされます。

また、病気で長期入院をしており納税者と別居しているような状況でも、同居に該当することもあるようです。

扶養控除を受けられるのは1人だけ

法律上、扶養控除を受けられるのは1人のみという決まりがあります。

例えば、自分と兄が田舎で暮らす両親に毎月、生活費を送っているとします。たとえ毎月、同金額を送金しているとしても、兄弟が重複して両親を控除の対象にすることはできません。自分か兄のどちらかだけが、両親を扶養控除の対象にできるのです。

一方だけ経済的な負担を軽減されるのは、不平等に感じる人もいるかもしれません。思わぬトラブルに発展しないように、お互いによく話し合って決める必要があるでしょう。

共働きは収入が高い方に入れると得

近年は、共働きの家庭も増えており、子どもをどちらの扶養に入れるか悩む人もいるのではないでしょうか。

結論からいうと、夫婦で『収入の高い方に入れるのが得』になるためおすすめです。税金は、収入が多いほど高くなる分、控除額も大きくなる仕組みだからです。

夫婦で収入に大きな差があるほど、どちらに入れるかで控除額に大きな差が出ます。手取りをできるだけ増やしたい場合は、収入の高い方に入れるようにしましょう。

なお、扶養控除を受けられるのは16歳以上となっているため、15歳以下の子どもの場合は対象外です。所得税に関しては、どちらの扶養に入れても違いはありません。

扶養控除を受ける手続き

(出典) photo-ac.com

扶養控除を受けるためにはどうしたらよいのか、手続きの方法を紹介します。

初めて手続きするときは、何かと戸惑うものです。事前に手続きの方法をきちんと確認しておけば、期限ギリギリになって焦ることもないでしょう。

会社員は年末調整で申告書を提出

会社員の場合は、会社の担当部署が税金の手続きをしてくれるため、基本的に自分で手続きをする必要はありません。

ただし、扶養控除に関しては、各家庭により状況が異なるため、申告する必要があります。具体的には、会社が『年末調整』を行うときに、申告書に記載して提出する形になります。

毎年12月ごろになると、会社側から『扶養控除等(異動)申告書』が配られるので、自分の家庭の状況に合わせて必要箇所に正しく記入し提出しましょう。

なお、二つ以上の会社から給料を受け取っている人など、年末調整の対象者でないケースもあります。この場合は、自分で確定申告をする必要があります。

会社側が手続きを行ってくれると勘違いして、確定申告の期限を過ぎてしまわないように気を付けましょう。

参考:[手続名]給与所得者の扶養控除等の(異動)申告|国税庁

提出後に修正が発生した場合

年末調整後に申告書の内容に間違いがあったことに気付いたときは、正しく修正する必要があります。翌年の1月31日までであれば、会社側で年末調整のやり直しが可能なので、担当者に速やかに伝えましょう。

期限を過ぎてしまった場合や、「会社に迷惑をかけたくない」という人は、自分で『確定申告』をして修正することも可能です。

「年末調整と確定申告は、全く異なるものでは?」と思っている人もいることでしょう。会社が行うのが『年末調整』で、個人が行うのが『確定申告』という呼び名の違いはありますが、税務署への申告という点に変わりはありません。

参考:No.2671 年末調整の後に扶養親族等の人数が異動したとき|国税庁

個人事業主は確定申告で提出

個人事業主や年末調整の対象者ではない人は、1月1日~12月31日までの収入と税金を計算した『確定申告』を提出する必要があります。

翌年の2月16日~3月15日までに、確定申告書を税務署に提出する必要があるため、期限を過ぎないように気を付けましょう。

申告書の記載は特に難しいものではありません。まず、第二表の『扶養控除欄』に親族の名前・続柄・生年月日など必要事項を記載しましょう。次に、第一表の『所得から差し引かれる金額』の『扶養控除欄』に控除額を記載します。

実際に記入する前に、国税庁のホームページで記載の仕方や手続きなどを確認すると安心でしょう。

参考:申告と納税|国税庁

扶養控除の対象外となるケース

(出典) photo-ac.com

状況によっては、扶養控除の対象外になる場合もあります。どのようなケースが当てはまるのか確認しましょう。

「青色事業専従者」または「事業専従者控除の対象」

『青色事業専従者』は、納税者から『青色事業専従者給与』として収入を得られる代わりに、扶養控除・配偶者控除・配偶者特別控除が受けられません。

事業や不動産で収入を得ている人は、『青色申告』と呼ばれる確定申告をします。『青色事業専従者』は、青色申告を行う納税者と生活を一にする配偶者や15歳以上の親族で、6カ月を超えて事業に従事している人が該当します。

なお、仕事の内容については、特に定められていません。スキルを必要とするものでなくても、電話対応や後片付けなどの掃除といった雑用だとしても、事業に従事しているとみなされます。

参考:No.2075 青色事業専従者給与と事業専従者控除|国税庁

合計所得や年収が基準以上

合計所得や年収が扶養控除で定められた基準を超えている場合も、扶養控除の対象外になります。

2020年以降の合計所得の基準は『48万円以下』です。それまでは38万円以下だったので、10万円増えたことになります。

しかし、同時に給与所得控除額が65万円から55万円になり、10万円引き下げられています。2019年までは、65万円と扶養控除の要件である所得の38万円を足した103万円以下である必要がありました。

2020年以降は、給与所得控除が55万円で、扶養控除の要件である所得の48万円を合わせた103万円以下である必要があります。つまり、改正前と改正後で合計額に変わりはないのが現状です。

参考:各種控除等を受けるための扶養親族等の合計所得金額要件等の改正(令和2年分以降)|国税庁

扶養家族が減ると手取りは減少する

子育てが一段落して専業主婦だった人が、再びフルタイムで働き始めたり、子どもが社会人になったり、ライフスタイルが変わることは珍しくありません。

あらかじめ知っておきたいことの一つが『扶養家族が減ると手取りが減少する』ということです。

これは、扶養控除という制度が、扶養家族がいる納税者の税金の負担が減らすことを目的とした制度であることが大きな理由になります。扶養家族がいなくなれば、税金が上がり、給与自体は変わっていなくても手取りが減ってしまうのです。

扶養家族がパートやアルバイトをしている場合は、控除の条件や年収を意識して働くことが大切です。職場が管理してくれるところもあるかもしれませんが、基本的には自己管理になります。

繁忙期などに上司に頼まれるままシフトを入れて、気付いたら控除の範囲を超えていたということも珍しくないため、注意しましょう。

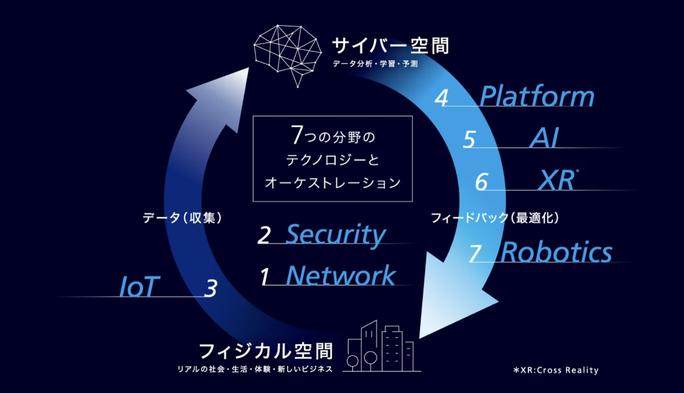

2030年にはAIコンシェルジュは実現する?KDDIの研究開発がつなぐ未来の姿(前編)|TIME&SPACE by KDDI

lifehacker lifehacker LifeHacker LifeHacker 玄関での梱包カットに便利なカラビナ。医療用の刃が切れ味抜群!【今日のライフハックツール】

【2021年】電子レンジとオーブンの最新おすすめ11選!選び方のポイントも徹底解説

【とある科学の超電磁砲】人気キャラクターランキングTOP30! 1位は「御坂美琴」【2021年調査結果】