覚えておきたい相続税の課税対象になる財産と対象外となる財産|@DIME アットダイム

相続税額を算出するには故人の財産を全て把握する必要があり、非常に手間がかかります。自身で相続税額を算出してみたい人は、まず課税される条件を確認しましょう。課税対象になる財産や税額の計算方法、適用できる控除について紹介します。

※こちらの情報は記事執筆時点のものです。

遺産にかかる「相続税」とは

近しい人の遺産を引き継いだ場合、相続税が発生するケースがあります。納付には期限が定められているため、納税の要・不要について早めに把握しておくのがおすすめです。

遺産にかかる相続税とはどのようなものなのか、概要を紹介します。

遺産相続時に課税される税金

『相続税』とは遺産を受け継いだときに発生する税金です。

遺産を渡す故人を『被相続人』、遺産を受け取る人を『相続人』と呼びます。国が相続税を徴収する主な目的は『資産の再分配』と『経済格差の固定化防止』です。

相続財産に相続税を課せば、徴収されたお金は国の財源となります。広く社会のために使われる資金の一部として、多くの人に利益をもたらすのです。

なお、相続税は受け取る遺産の額が多い人に、より高額な税金が課せられる仕組みです。裕福な人から多く税金を徴収することで、社会の経済格差が常態化するのを防いでいます。

必ずしも課税されるわけではない

相続税は、引き継いだ遺産が基礎控除額を超える場合にのみ発生します。『基礎控除額』とは国が定めた非課税のボーダーラインです。

控除の額は受け取る被相続人の数によっても変わってきます。基礎控除額がいくらになるかは、下記で計算します。

例えば、相続人が4人いる場合の計算式は『3000万円+(600万円×4)=5400万円』です。被相続人の遺産を全て合わせた金額が5400万円までであれば、相続税を納める必要はありません。

また、遺産総額が基礎控除額を超えても、負債の差し引きや他の控除・特例を適用することで相続税がかからなくなるケースもあります。

参考:相続税及び贈与税の税制改正のあらまし(平成27年1月1日施行)|国税庁

相続税の課税対象者は誰?

(出典) photo-ac.com

相続税は受け取った遺産に対して課される税金です。では、課税対象となる人は誰なのでしょうか?遺産を相続した人の中で相続税を支払っている人の割合も、併せて見ていきましょう。

遺産を受け取った人

相続税を納めなければならないのは、遺産を受け継いだ本人と定められています。課税対象が法定相続人とは限らない点に注意しましょう。

基礎控除額の大幅な減額により、改正前は対象外だった人も相続税を課されるようになりました。

引き下げの目的は、社会・経済情勢にマッチした税制を実現するためとされています。改正前の基礎控除額は地価が高騰していたバブル期に制定されたもので、現状に即しているとはいえませんでした。

『資産の再分配』という相続税本来の目的を達成するため、国は地価の現状に合うように基礎控除額を再設定したのです。

参考:令和元年分 相続税の申告実績の概要|国税庁参考:相続税のしくみ| 国税庁

課税対象となる財産

(出典) photo-ac.com

相続税の課税対象となる財産は、主に『本来の相続財産』『みなし相続財産』『生前贈与』の3種類です。それぞれの内容を具体的に見ていきましょう。

相続や遺贈で取得した「本来の相続財産」

『本来の相続財産』とは、被相続人が所有していたもので『プラスの財産』として認識されるもの全てです。

動産・不動産を問わず、経済的な価値のある資産は全て相続財産とみなされます。具体的には次のような資産です。

貸付金や特許権・著作権・電話加入権といった各種権利も、相続財産に含まれます。

参考:No.4105 相続税がかかる財産|国税庁

亡くなった時点で発生する「みなし相続財産」

相続や遺贈によって得た財産ではなくても、被相続人の死に起因する財産は『みなし相続財産』に該当します。相続税法では課税対象になると定められており、相続税の納付が必要です。

以下の財産は、みなし相続財産に該当します。

上記の財産を相続財産とみなすのは、課税の不公平を防ぐためです。

被相続人の死によって発生する財産を非課税にすると、同じ金額を得たにもかかわらず、税金を課される人と課されない人が出てきてしまいます。

例えば、『本来の相続財産を1億円相続した人』は相続税の課税対象になるのに対し、『保険金で1億円を得た人』には納税義務が発生しません。

これでは公平性に欠けるため、法律では被相続人の死によって発生する財産も『みなし相続財産』として課税の対象としています。

相続開始の3年以内に贈与された財産

節税対策として被相続人が生前贈与を行っていた場合でも、贈与が『亡くなる前3年以内の財産』は相続財産とみなされます。

贈与の非課税枠110万円に収まっていても、亡くなる3年以内に受け取ったものは相続財産にプラスされるのです。

実質的に相続とみなされる生前贈与も、課税対象となる遺産に含める必要があります。ただし、3年以内に生前贈与を受けても、以下の特例を受けた場合は相続税の課税対象とはなりません。

また、『相続時精算課税の制度』の非課税枠2500万円を利用した場合、贈与税の代わりに相続税がかかるので注意しましょう。

ただし、骨董品・美術品として所持しているものは、祭祀財産とみなされません。例えば、被相続人が観賞用に所持していた仏像・仏画や、投資目的で購入した仏具などが代表例です。

売却して換金できるほど高い金銭価値があるものは、神仏に関するものでも相続税の課税対象となります。

参考:No.4108 相続税がかからない財産|国税庁

国や地方公共団体に寄付した財産

国や地方公共団体・特定の公益法人への寄付には特例が適用され、課税対象外となります。適用には以下の条件を全て満たさなければなりません。

特定の公益法人には『社会福祉法人』や『独立行政法人』など、教育や慈善・文化活動に大きく貢献している組織が該当します。

また、被相続人が宗教や慈善・学術など公益を目的とした事業を営んでいたと認められるケースでは、事業の財産は課税対象となりません。ただし相続人が事業を引き継ぐことが前提です。

いずれの場合も、相続税の申告期限までに申告書を提出しなければなりません。申告書には必要書類を添付し、被相続人が死亡したことを知った日の翌日から10カ月以内に提出しましょう。

参考:No.4205 相続税の申告と納税|国税庁

一定額までの退職金・保険金

死亡退職金や死亡保険金は『みなし相続財産』に該当します。ただし、『500万円×法定相続人の数』までは相続税の課税対象外です。

法定相続人が3人いた場合は、『500×3=1500万円』までの死亡退職金・保険金が非課税となります。死亡退職金が5000万円だった場合は『5000万円-1500万円=3500万円』となるので、3500万円のみが課税対象です。

法定相続人の中に相続放棄をした人がいたとしても、人数を減らす必要はありません。控除額を計算する場合は『法定相続人の放棄がなかった』として考えましょう。

相続税を求める手順

(出典) photo-ac.com

遺産総額に特定の税率をかるだけという単純な計算方法では、相続税は算出できません。

『遺産の合計額を算出』『遺産の合計額を算出』『相続税の総額を算出』『各相続人の納付額を計算』という手順が必要です。

順を追って計算方法を見ていきましょう。

「遺産の合計額」を算出

まずは、被相続人の遺産が合計どの程度あるのかを把握します。動産・不動産・3年以内の生前贈与・みなし相続財産の全てを足して『遺産総額』を算出します。

以下の項目は遺産から差し引いて計算しましょう。

相続財産は、相続開始日(被相続人の死亡日)時点の時価で評価しなければなりません。

現金以外の財産の評価については、国税庁が提示しているマニュアル『財産評価基本通達』を活用できます。『土地の評価』『建物の評価』『上場株式の評価』などの評価基準・計算方法が掲載されています。

ただ、土地は条件が細かく評価方法が複雑です。専門知識がないと正しく計算するのは難しいでしょう。遺産総額は相続税の基本となるため、専門家に正しい評価額を算出してもらう方がおすすめです。

財産評価|国税庁

「課税遺産総額」を計算

遺産総額が分かったら、実際に課税対象となる遺産の総額を計算しましょう。『3000万円+(600万円×法定相続人の数)』で基礎控除額を出します。

例えば、遺産総額『2億円』で相続する人が『配偶者と子ども2人』の場合、課税遺産総額を求める方法は以下の通りです。

このケースでは遺産総額2億円のうち、1億5200万円分が課税対象となります。

「相続税の総額」を算出

課税遺産総額を算出したら、相続人それぞれが納める相続税額を計算します。その後、全員の税額を合算して相続税の総額を出しましょう。

課税遺産総額のあん分は、実際に誰がどれだけ受け取るかではなく『法定相続分』で分けます。法定相続分とは民法が定める相続割合の目安です。

相続人ごとの相続額を仮定したら、規定の税率を掛けて控除額を引きましょう。法定相続分の主な例を以下に挙げます。

| 相続人 | 法定相続分 | |

| 故人に子どもがいる場合 | 配偶者 | 1/2 |

| 子 | 1/2(人数分に分ける) | |

| 子どもがいない場合 | 配偶者 | 2/3 |

| 父母 | 1/3(人数分に分ける) | |

| 子どもも父母もいない場合 | 配偶者 | 3/4 |

| 兄弟姉妹 | 1/4(人数分に分ける) |

相続税の税率・控除額は以下の通りです。

| 法定相続分に応じた取得金額 | 税率 | 控除額 |

| 1000万円以下 | 10% | - |

| 1000万円超~3000万円以下 | 15% | 50万円 |

| 3000万円超~5000万円以下 | 20% | 200万円 |

| 5000万円超~1億円以下 | 30% | 700万円 |

| 1億円超~2億円以下 | 40% | 1700万円 |

| 2億円超~3億円以下 | 45% | 2700万円 |

| 3億円超~6億円以下 | 50% | 4200万円 |

| 6億円超~ | 55% | 7200万円 |

法定相続分と税率・基礎控除を元に、『1億5200万円の課税遺産総額を配偶者と子ども2人で相続する場合』を計算してみましょう。

上記の計算でそれぞれに課される仮の税額を出したら、全てを合計します。このケースで相続税の総額は、『(1580+560+560)万円=2700万円』です。

参考:No.4155 相続税の税率|国税庁

各相続人の「納付額」を計算

相続税の総額が分かったら、実際の遺産相続で誰がどの程度受け取るのかに基づいて再びあん分します。

相続税の総額が2700万円で実際の遺産の取得比率が『配偶者1/2』『子ども1/4』『子ども1/4』だった場合、それぞれが納付する額は以下の通りです。

個々の相続税額が分かったら、適用できる各種控除や特例の金額を差し引きましょう。控除・特例の計算まで終わった結果が、実際に支払う金額となります。

税額が控除される三つのケース

(出典) photo-ac.com

相続税には受け取る人の立場や属性によって、税額を軽減できる控除が用意されています。どのような人が控除の対象となるのでしょうか?三つのケースを見ていきましょう。

故人の配偶者

被相続人の配偶者は『配偶者の税額の軽減』が適用されます。

配偶者は『1億6000万円』『配偶者の法定相続分相当額』のどちらか多い方の金額分までは、遺産を受け取っても相続税を課されない制度です。

適用を受けるための要件は以下の通りです。

配偶者に控除が設けられている理由として、主に配偶者の老後に保障が必要という点が挙げられます。ただし、控除を受けるためには、相続税が発生しなくても税務署に申告書を提出しなければなりません。

控除額は障がいの程度によって異なり、控除額の計算式には以下の2種類があります。

障がい者の年齢についても、『○歳○カ月』の『○カ月』は切り捨てて計算します。例えば、25歳8カ月の一般障がい者の控除額は『(85-25)×10=600万円』です。

控除額が相続税額を上回った場合は未成年者控除と同じく、余った金額を扶養義務者の相続税から差し引くことが認められています。

参考:No.4167 障害者の税額控除|国税庁

構成/編集部

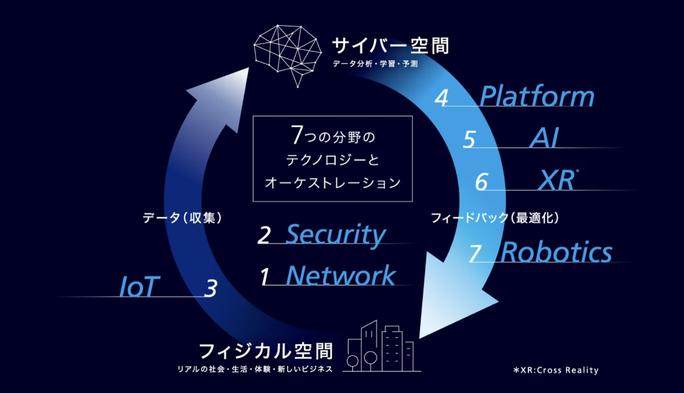

2030年にはAIコンシェルジュは実現する?KDDIの研究開発がつなぐ未来の姿(前編)|TIME&SPACE by KDDI

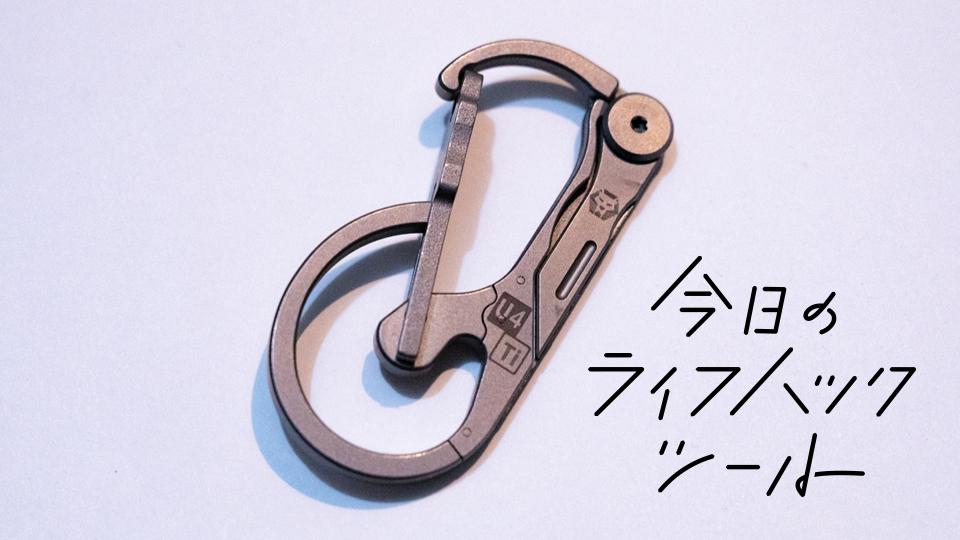

lifehacker lifehacker LifeHacker LifeHacker 玄関での梱包カットに便利なカラビナ。医療用の刃が切れ味抜群!【今日のライフハックツール】

【2021年】電子レンジとオーブンの最新おすすめ11選!選び方のポイントも徹底解説

【とある科学の超電磁砲】人気キャラクターランキングTOP30! 1位は「御坂美琴」【2021年調査結果】